Minggu hadapan bakal menyaksikan pelbagai penerbitan data ekonomi penting yang berpotensi memberi kesan ketara terhadap dinamik pasaran — namun, sejauh mana data ini mampu mengubah keadaan?

Dalam suasana geopolitik yang kian tidak menentu akibat tindakan Donald Trump, yang membentuk gambaran penuh ketidakpastian terhadap perkembangan ekonomi Amerika Syarikat dan global, para pelabur minggu ini mungkin akan memanfaatkan penerbitan data utama dari AS, Zon Euro, dan China untuk mendapatkan gambaran yang lebih jelas mengenai jangkaan masa terdekat.

Jadi, apakah perkara utama yang perlu diberi perhatian minggu ini? Paling utama, tumpuan akan diberikan kepada penerbitan data pekerjaan dan inflasi AS, penunjuk perkilangan dari China dan AS, serta inflasi pengguna di Zon Euro. Laporan KDNK dari Zon Euro dan AS juga akan menjadi sorotan penting.

Bermula dengan berita dari AS, menurut unjuran konsensus, jumlah pekerjaan baharu yang diwujudkan pada April berdasarkan laporan ADP dijangka lebih rendah berbanding Mac — hanya 123,000 pada April berbanding 155,000 sebulan sebelumnya. Begitu juga, laporan Jabatan Tenaga Kerja AS meramalkan jumlah pekerjaan baharu akan jatuh dengan ketara kepada 129,000 pada April daripada 228,000 pada Mac.

Unjuran ini jelas bersifat pesimis dan sepatutnya sudah mengambil kira kesan negatif yang berpunca daripada perang perdagangan global yang dicetuskan oleh Trump. Selain itu, pertumbuhan KDNK bagi suku pertama tahun ini dijangka merosot daripada 2.4% kepada 0.2%. Pada masa yang sama, KDNK Zon Euro dijangka kekal dalam lingkungan margin statistik sekitar 1.0%.

Bagi penunjuk perkilangan, sedikit peningkatan dijangka pada bulan April untuk Indeks Pengurus Pembelian Perkilangan (PMI) daripada 50.2 mata kepada 50.7 mata. Namun begitu, nilai bagi indeks yang sama daripada Institute for Supply Management (ISM) dijangka menurun kepada 48 mata daripada 49. Angka dari China juga tidak dijangka membawa banyak harapan. PMI tempatan diramalkan perlahan pada April daripada bacaan Mac 50.8 mata kepada 49.8 mata. Di Zon Euro pula, sedikit peningkatan daripada 48.6 mata kepada 48.7 dijangka, namun ia mungkin tidak memberi impak yang besar.

Seterusnya, perhatian tertumpu kepada data inflasi penting. Minggu ini, laporan inflasi dari Zon Euro akan menjadi tumpuan. Pada April, indeks harga pengguna teras (CPI) dijangka meningkat sedikit secara tahunan, daripada 2.4% kepada 2.5%, manakala angka keseluruhan CPI dijangka menurun daripada 2.2% kepada 2.1%.

Kemuncak minggu ini sudah pasti adalah laporan inflasi dari Amerika Syarikat. Ia melibatkan bacaan April bagi Indeks Harga Perbelanjaan Penggunaan Peribadi (PCE) dan ukuran terasnya. Penurunan dijangkakan di sini: angka teras tahunan diramalkan susut kepada 2.5% daripada 2.8%, manakala angka keseluruhan menurun kepada 2.2% daripada 2.5%. Perbelanjaan peribadi dijangka meningkat daripada 0.4% kepada 0.6%, manakala pendapatan dijangka menurun daripada 0.8% kepada 0.4%.

Jadi, bagaimana pasaran mungkin bertindak balas terhadap aliran maklumat negatif yang besar seperti ini?

Perlu diakui bahawa ketidakpastian yang didorong oleh Trump sekali lagi boleh menenggelamkan kesan berita-berita ini. Namun secara keseluruhan, data dari Amerika, China dan Eropah jelas menunjukkan kesan negatif perang perdagangan, yang akhirnya boleh memaksa kedua-dua pihak untuk lebih aktif mencari kompromi — satu petanda positif bagi permintaan terhadap aset berisiko. Kadar inflasi yang perlahan di Zon Euro mungkin akan mendorong Bank Pusat Eropah (ECB) untuk menurunkan kadar faedah sebanyak 0.25% lagi, yang bakal memberi tekanan negatif kepada euro, walaupun hanya sebahagian. Sementara itu, penurunan inflasi di AS, seperti yang telah dihujahkan sebelum ini, boleh menyebabkan Rizab Persekutuan meneruskan pemotongan kadar faedah seawal Mei atau Jun, sekali gus melemahkan dolar AS di pasaran Forex.

Secara umum, penurunan hasil bon Perbendaharaan memberi kesan positif kepada sentimen pasaran dan menandakan bahawa pasaran menjangkakan reaksi yang menggalakkan pada minggu ini. Pemulihan indeks saham global turut mencerminkan harapan pelabur yang tinggi terhadap kompromi tarif antara Beijing dan Washington. Kita juga mungkin akan melihat data pekerjaan AS yang lebih lemah menyebabkan dolar kembali menurun. Indeks dolar boleh jatuh di bawah paras 98.00 berikutan laporan inflasi.

Secara aneh, minggu ini dijangka positif untuk pembelian saham dan mata wang kripto, sambil memberikan tekanan jualan kepada dolar di pasaran Forex dan juga emas.

Ramalan Hari Ini:

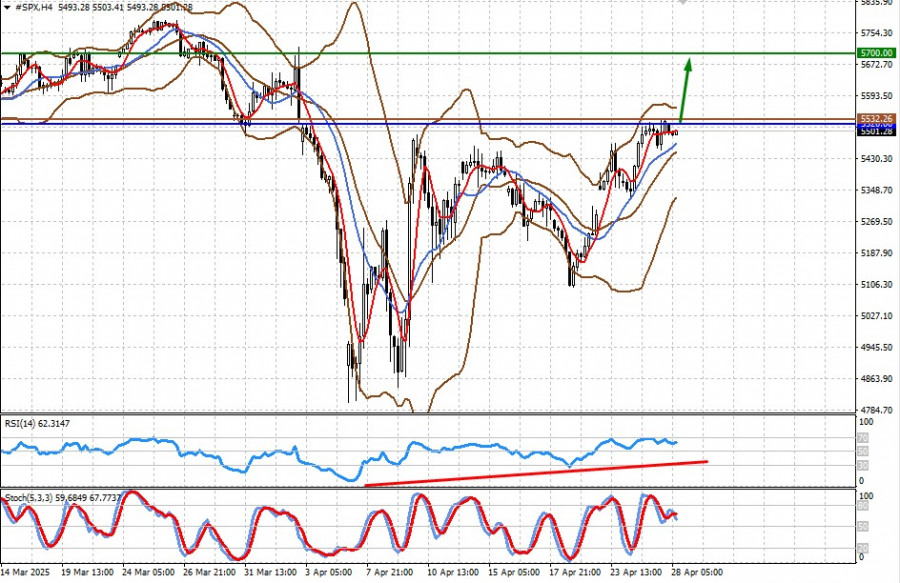

#SPX

Kontrak CFD pada niaga hadapan S&P 500 didagangkan di bawah tahap rintangan 5520.00. Menembusi tahap ini, disokong oleh perkembangan yang digariskan dalam artikel, berkemungkinan membawa kepada pertumbuhan selanjutnya ke arah paras 5700.00. Titik masuk untuk membeli boleh berada pada tahap 5532.26.

Bitcoin

Token itu mencatatkan keuntungan yang ketara minggu lepas di tengah harapan penamatan perang perdagangan antara AS-China. Ia mungkin terus meningkat dengan latar belakang positif secara keseluruhan minggu ini. Penembusan di atas tahap rintangan 95000.00 mungkin menjadi asas untuk kenaikan selanjutnya ke arah 99400.00. Titik masuk untuk membeli mungkin berada pada paras 95659.57.