риптовалютные акции падают из-за низких цен на биткоины. HSBC понизил рейтинг акций —Ўј. S&P 500 закрылс€ ниже 200-дневной скольз€щей средней. Nasdaq пережил самое большое однодневное падение с сент€бр€ 2022 г.. Delta Air Lines снижает прогноз из-за растущей экономической неопределенности. Tesla тер€ет более 125 миллиардов долларов в стоимости за один день. »ндексы упали: Dow 2,08%, S&P 500 2,70%, Nasdaq 4,00%.

–ынки в панике: тарифна€ политика “рампа обвалила фондовый рынок на $4 трлн

–езкие изменени€ в торговой политике президента —Ўј ƒональда “рампа спровоцировали мощную волну продаж на фондовом рынке. ќпасени€ рецессии и нестабильности привели к тому, что капитализаци€ индекса S&P 500 сократилась на колоссальные $4 трлн всего за мес€ц. ≈ще недавно ”олл-стрит с энтузиазмом воспринимала инициативы “рампа, но теперь инвесторы в панике избавл€ютс€ от активов.

ќбострение кризиса: акции стремительно падают

¬ начале недели американские биржи испытали насто€щий шок: из-за продолжающихс€ споров о тарифах и угрозы закрыти€ федерального правительства фондовый рынок рухнул. ¬се три ведущих индекса —Ўј зафиксировали значительное снижение.

S&P 500 показал худший результат с 18 декабр€, а технологический Nasdaq обвалилс€ на 4% Ц это крупнейшее дневное падение с сент€бр€ 2022 года.

“рамп молчит, HSBC бьет тревогу

Ќа фоне обостр€ющейс€ ситуации президент —Ўј предпочел не комментировать негативные рыночные тренды. ¬опросы о том, может ли его торгова€ политика спровоцировать рецессию, остались без ответа.

“ем временем аналитики HSBC ухудшили прогноз по американскому фондовому рынку, сославшись на неопределенность, вызванную тарифной войной.

ƒавление на технологический сектор

ќсобенно сильный удар прин€ли на себ€ технологические компании. »х акции оказались под давлением из-за укреплени€ €понской иены и роста доходности гособлигаций. »нвесторы начали закрывать позиции в стратеги€х Ђкэрри-трейдї, ожида€ повышени€ процентных ставок в японии.

“екуща€ нестабильность создает серьезные риски дл€ американской экономики. ≈сли ситуаци€ не изменитс€, мировые рынки могут столкнутьс€ с еще более глубоким кризисом.

–азворот кэрри-трейдов обрушил ¬еликолепную семерку

‘инансовый мир застыл в напр€жении: сворачивание сделок по переносу капитала (кэрри-трейд) оказалось мощным катализатором массовой распродажи на рынке. Ёта стратеги€, подразумевающа€ привлечение дешевых кредитов в €понских иенах и последующее инвестирование в активы с высокой доходностью, начала давать сбои.

»нвесторы, опаса€сь нестабильности, стремительно избавл€ютс€ от технологических акций, в том числе крупнейших гигантов, вход€щих в Ђ¬еликолепную семеркуї Ц компаний, св€занных с искусственным интеллектом.

ѕолитический хаос усугубл€ет ситуацию

ƒополнительную неопределенность вносит кризис в онгрессе —Ўј: законодатели на апитолийском холме не могут прийти к соглашению по бюджетным расходам. ≈сли стороны не договор€тс€, страна столкнетс€ с частичным закрытием правительства, что неизбежно усугубит панику на финансовых рынках.

Ќо это еще не все. итай готовитс€ ввести ответные пошлины на импорт из —Ўј уже с понедельника, а ¬ашингтон, в свою очередь, планирует ввести тарифы на р€д ключевых металлов. Ёскалаци€ торговой войны усиливает давление на мировые фондовые площадки.

Ђ»ндекс страхаї взлетает на рекорд

Ќа фоне растущего беспокойства индекс волатильности CBOE (VIX), известный как Ђиндекс страхаї ”олл-стрит, достиг максимального значени€ с августа 2024 года. »нвесторы закладываютс€ на дальнейшие колебани€ рынка, что лишь ускор€ет обвал котировок.

‘ондовые индексы рушатс€: крупнейшее падение за год

- Dow Jones потер€л 890,01 пункта (-2,08%) и опустилс€ до 41 911,71;

- S&P 500 рухнул на 155,64 пункта (-2,70%) и закрылс€ на 5 614,56;

- Nasdaq Composite пострадал сильнее всех, упав на 727,90 пункта (-4,00%) и достиг отметки 17 468,32.

“ехнологический сектор под ударом

ќсобенно серьезный удар пришелс€ по технологическому сектору: акции IT-компаний в S&P 500 потер€ли 4,4%, что стало самым резким дневным падением среди всех 11 ключевых отраслей индекса.

јкции роста тоже не избежали последствий Ц их совокупное снижение составило 3,8%, что €вл€етс€ крупнейшим однодневным падением с сент€бр€ 2022 года.

√лобальные рынки на грани нового обвала

¬ ближайшие дни волатильность на биржах может усилитьс€. ѕродолжающа€с€ торгова€ напр€женность, угроза рецессии и политическа€ нестабильность формируют взрывоопасную комбинацию, способную спровоцировать еще более масштабную коррекцию. »нвесторы готов€тс€ к бурным торгам, но ключевой вопрос остаетс€ открытым: насколько глубоким окажетс€ этот спад?

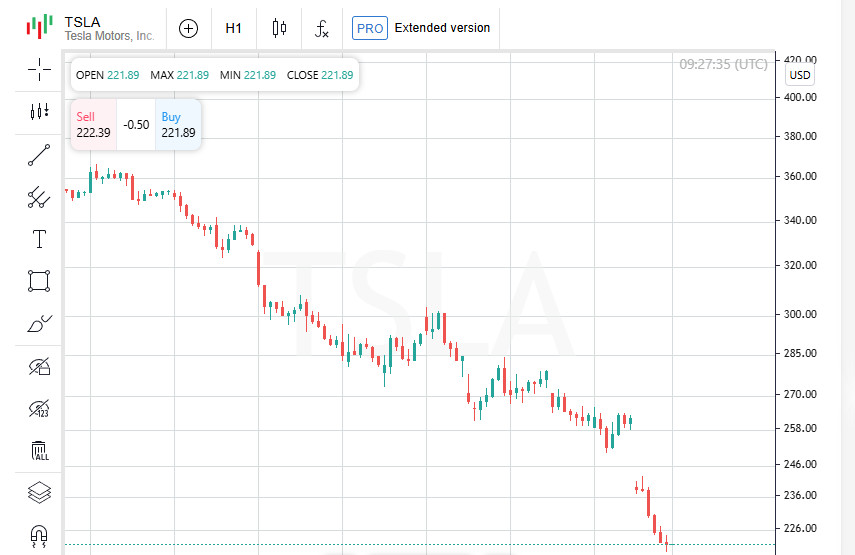

рах Tesla: крупнейшее падение с 2020 года

јкции Tesla (TSLA.O) обрушились на 15,4%, продемонстрировав самое значительное однодневное снижение с сент€бр€ 2020 года. омпани€ »лона ћаска столкнулась с мощным давлением после увольнений в ƒепартаменте эффективности правительства, а также политического скандала Ц ћаск открыто поддержал крайне правые политические силы в ≈вропе, что вызвало протесты и негативную реакцию инвесторов.

Ёто событие нанесло серьезный удар по доверию к компании, подогрева€ опасени€ по поводу будущего автопроизводител€. ѕосле нескольких лет стремительного роста Tesla теперь переживает один из самых сложных периодов в своей истории.

риптовалютный сектор в красной зоне

Ќе только традиционные компании оказались под ударом Ц криптовалютный рынок также переживает мощную коррекцию. Coinbase (COIN.O) и MicroStrategy (MSTR.O) упали на 17,6% и 16,7% соответственно, следу€ за ослаблением биткоина. »нвесторы массово выход€т из цифровых активов на фоне глобальной экономической неопределенности и ужесточени€ регулировани€ в сфере криптовалют.

Delta Air Lines бьет тревогу: прибыль тает

ѕроблемы не обошли стороной и авиационный сектор. Delta Air Lines (DAL.N) вынуждена была пересмотреть прогноз по прибыли за первый квартал, сократив ожидани€ вдвое. “акое за€вление моментально привело к падению акций компании на 14%.

√енеральный директор Ёд Ѕастиан пр€мо указал на растущую экономическую нестабильность в —Ўј как на главный фактор, вли€ющий на финансовые показатели. Ёто за€вление усилило опасени€ среди инвесторов, что экономика страны может оказатьс€ в рецессии быстрее, чем предполагалось.

ѕолитический кризис усугубл€ет ситуацию

¬ центре внимани€ инвесторов остаетс€ политическа€ неопределенность в ¬ашингтоне. «аконодатели пытаютс€ прийти к соглашению по финансированию федерального правительства, чтобы избежать частичного шатдауна. Ћюба€ задержка с прин€тием бюджета может спровоцировать новый виток турбулентности на финансовых рынках.

ƒополнительным фактором риска станет предсто€щий в среду отчет по инфл€ции в —Ўј. –ынки ожидают, что данные могут оказатьс€ хуже прогнозов, что еще больше усложнит работу ‘едеральной резервной системы.

‘инансовое неравенство: богатые богатеют, бедные тер€ют

Ќа фоне всех этих потр€сений отчет ‘едерального резервного банка —ент-Ћуиса за июль 2024 года демонстрирует разрыв в финансовом благососто€нии американцев.

- Ќижние 50% населени€ —Ўј владеют лишь 1% всех корпоративных акций и фондовых активов;

- ¬ то же врем€ верхние 10% самых состо€тельных граждан контролируют 87% фондового рынка.

Ётот дисбаланс лишь усиливает нестабильность: пока крупные инвесторы могут позволить себе пережидать кризис, средний и низший классы несут основные потери, что может привести к росту социального напр€жени€.

ƒвухлетний рост обрываетс€

‘ондовый рынок переживает резкую коррекцию после впечатл€ющего подъема в 2023 и 2024 годах. ¬ течение двух лет индекс S&P 500 демонстрировал уверенный рост более чем на 20%, во многом благодар€ технологическим гигантам. ќднако в 2025 году ситуаци€ резко изменилась: акции ведущих компаний, таких как Nvidia (NVDA.O) и Tesla (TSLA.O), испытывают сильное давление, увлека€ за собой весь рынок.

рах технологического сектора: Apple, Nvidia и Tesla под ударом

¬ понедельник технологический сектор S&P 500 обвалилс€ на 4,3%, что стало одним из самых серьезных падений за последние мес€цы. Apple и Nvidia потер€ли около 5% кажда€, а Tesla оказалась в эпицентре распродажи Ц ее акции рухнули на 15%, что эквивалентно снижению рыночной капитализации примерно на 125 миллиардов долларов.

ризис ударил не только по фондовому рынку. риптовалюты также не остались в стороне Ц биткоин упал на 5%, отража€ общее бегство инвесторов из рисковых активов.

«ащитные активы станов€тс€ убежищем

Ќесмотр€ на общий спад, некоторые сектора экономики демонстрируют относительную устойчивость. —ектор коммунальных услуг (SPLRCU) показал 1%-ный рост, что говорит о переходе инвесторов в традиционно безопасные активы. “акже резко вырос спрос на государственные облигации —Ўј Ц доходность 10-летних казначейских бумаг опустилась до 4,22%, поскольку трейдеры начали активно перекладывать средства в защитные инструменты.

јзи€ под давлением: инвесторы бегут в иену

ризис распространилс€ и на азиатские рынки. ¬о вторник азиатские акции продемонстрировали резкое падение, продолжа€ тенденцию глобальной распродажи. »нвесторы всерьез опасаютс€, что разрастающа€с€ торгова€ война может подорвать экономический рост —Ўј и привести к рецессии.

Ќа фоне усиливающихс€ рисков рынки стали искать надежные активы. японска€ иена стала главной точкой прит€жени€ дл€ капитала, поскольку инвесторы бегут от нестабильности.

“рамп намекает на переходный период, но избегает слова рецесси€

ƒополнительное беспокойство вызвали за€влени€ ƒональда “рампа в интервью Fox News. ѕрезидент —Ўј впервые заговорил о Ђпереходном периодеї в экономике, но уклонилс€ от пр€мого ответа на вопрос, может ли его торгова€ политика спровоцировать рецессию.

“ака€ риторика только усилила тревогу на рынках. »нвесторы опасаютс€, что неопределенность вокруг тарифов, рост волатильности и снижение ликвидности могут создать эффект домино, который зат€нет глобальную экономику в кризис.

„то дальше? √лобальные рынки ждут новых потр€сений

Ёксперты предупреждают: если ближайшие дни не принесут сигналов к стабилизации, рынок может войти в фазу зат€жного медвежьего тренда. ¬нимание инвесторов сосредоточено на дальнейших шагах администрации —Ўј, реакции ‘–— и развитии торгового конфликта с итаем.

¬ услови€х высокой неопределенности рынок стоит на пороге новой главы, где каждое за€вление и экономический индикатор могут стать спусковым крючком дл€ следующего обвала.

–искованные активы под ударом

Ќестабильность на мировых рынках нарастает. Ќедавние комментарии ƒональда “рампа и опасени€ рецессии вынудили инвесторов отказыватьс€ от рискованных активов, что спровоцировало новый виток распродажи. ƒавление усилилось не только на фондовый рынок, но и на американский доллар, который ослаб, а доходность казначейских облигаций продолжила снижатьс€.

јзиатские биржи в красной зоне

‘инансова€ бур€ обрушилась и на азиатские рынки. японский Nikkei и тайваньский TWII достигли минимальных отметок с сент€бр€, а австралийский индекс ASX 200 снизилс€ на 0,8%, достигнув семимес€чного минимума.

ƒаже китайские акции, которые в этом году показывали уверенный рост, оказались под давлением. »ндекс CSI 300 потер€л 0,5%, а гонконгский Hang Seng упал на 1%, отража€ растущий пессимизм среди инвесторов.

–ынок потер€л $4 трлн, но инвесторы ищут поддержку

ѕаника на биржах уничтожила 4 триллиона долларов рыночной капитализации S&P 500 всего за мес€ц, демонстриру€ масштабы обвала. ќднако признаки стабилизации начали про€вл€тьс€ во фьючерсах S&P и Nasdaq, которые частично отыграли утренние потери в јзии и вышли в плюс перед стартом европейских торгов.

ѕохожую динамику показали европейские фондовые фьючерсы, указыва€ на относительно стабильное открытие торгов в регионе. ќднако аналитики предупреждают: ситуаци€ остаетс€ крайне хрупкой, и любое негативное событие может спровоцировать новую волну распродаж.

»нвесторы ждут реакции “рампа

ѕрашант Ќьюнаха, стратег TD Securities, отметил, что многие инвесторы ожидают, что “рамп будет вынужден пересмотреть свою политику, если падение фондового рынка продолжитс€. ќднако пока Ѕелый дом сохран€ет жесткую риторику, что только усиливает неопределенность.

японска€ иена Ц главна€ гавань дл€ капитала

Ќа фоне рыночных потр€сений инвесторы активно перевод€т капитал в защитные активы. японска€ иена достигла п€тимес€чного максимума по отношению к доллару Ц ее курс поднималс€ до 147,35 за доллар, прежде чем частично скорректироватьс€. “ем не менее, в 2025 году иена уже выросла на 7% по отношению к доллару, подтвержда€ ее статус одного из главных защитных активов в период турбулентности.

—итуаци€ остаетс€ крайне напр€женной. √лобальные рынки балансируют на грани нового кризиса, а инвесторы пристально след€т за дальнейшими шагами администрации —Ўј и развитием торговой войны. ¬ ближайшие дни ключевыми триггерами станут выступлени€ чиновников ‘–—, макроэкономические данные и за€влени€ “рампа.

ѕока же главные вопросы остаютс€ без ответа: будет ли это краткосрочна€ паника или начало полноценного финансового шторма?

Ўвейцарский франк и иена продолжают рост

¬ услови€х высокой рыночной волатильности инвесторы продолжают искать безопасные активы, что приводит к укреплению защитных валют. Ўвейцарский франк достиг трехмес€чного максимума, остава€сь на уровне 0,8791 за доллар во вторник. “акой спрос на франк объ€сн€етс€ бегством капитала из доллара и растущими опасени€ми по поводу экономической политики —Ўј.

ѕараллельно индекс доллара, отслеживающий курс американской валюты по отношению к шести основным валютам, снизилс€ до четырехмес€чного минимума. — начала года он уже потер€л более 4%, что свидетельствует о растущем скепсисе инвесторов в отношении устойчивости экономики —Ўј.

“рамп не мен€ет курс: торгова€ политика под ударом

¬ отличие от своего первого президентского срока, когда экономические проблемы могли заставить ƒональда “рампа пересмотреть торговую стратегию, в этот раз он, похоже, настроен решительно. айл –одда, старший аналитик финансовых рынков Capital.com, отметил, что президент не собираетс€ отступать, несмотр€ на негативные последстви€ дл€ фондового рынка и экономики в целом.

Ёто означает, что инвесторы должны готовитьс€ к долгосрочной нестабильности, продолжающимс€ торговым спорам и возможному усилению рецессионных рисков.

Ќефть держитс€ на плаву, но спрос под вопросом

÷ены на нефть остаютс€ относительно стабильными, несмотр€ на опасени€ замедлени€ мировой экономики. »нвесторы обеспокоены тем, что новые тарифы —Ўј могут снизить глобальный спрос на энергоносители, что окажет давление на нефт€ной рынок.

¬ то же врем€ страны ќѕ≈ + продолжают наращивать добычу, что может привести к избытку предложени€ и дальнейшему снижению цен.

«олото близко к рекорду

Ќа фоне экономической неопределенности золото продолжает укрепл€тьс€, приближа€сь к историческому максимуму. ¬о вторник стоимость драгоценного металла выросла до $2895,75 за унцию, что всего на несколько долларов ниже пика, зафиксированного в прошлом мес€це.

»нвесторы рассматривают золото как один из главных защитных активов, особенно на фоне ослаблени€ доллара и нестабильности на фондовом рынке. — начала 2025 года золото подорожало на 10%, а в прошлом году его рост составил внушительные 27%.

—итуаци€ остаетс€ крайне напр€женной. »нвесторы след€т за действи€ми Ѕелого дома, решени€ми ‘–— и динамикой торгового конфликта. ¬ ближайшие дни ключевые факторы, такие как новые макроэкономические данные и возможные комментарии “рампа, могут повли€ть на дальнейшую динамику рынков.

Ќо одно очевидно: глобальна€ экономика вступает в новый этап нестабильности, и инвесторам придетс€ адаптироватьс€ к новым реали€м.